В то же время немногие задумываются о том, что хороший способ экономии в путешествии — покупка медицинского страхового полиса. Медицина за рубежом дорогая, и некстати обострившееся заболевание или травма могут свести на нет все усилия по оптимизации бюджета поездки. При этом желательно, чтобы цена полиса тоже не была разорительной и вписывалась в рамки бюджета. В этом вопросе важно в погоне за дешевизной не перейти грань здравомыслия и сохранить баланс между ценой и качеством сервиса.

Вот почему мы решили разобраться в том, на что следует потратиться при покупке туристической страховки, а что можно исключить из страхового полиса.

Курсы валют

Первый способ сэкономить на покупке туристического полиса — поймать низкий курс валюты. Страховая компания считает стоимость такой страховки в долларах или евро, в зависимости от пункта назначения поездки. Рассчитанная сумма конвертируется в рубли по курсу ЦБ РФ на день покупки. Чем ниже курс, тем дешевле обойдется страховая защита. Этим способом можно пренебречь, если вы отправляетесь в поездку на несколько дней, но при покупке годового полиса это уже существенная разница. Например, при стоимости полиса € 500 итоговая цена может оказаться как 40 000 рублей при курсе € 1 = 80 рублей, так и 42 500 рублей при € 1 = 85 рублей.

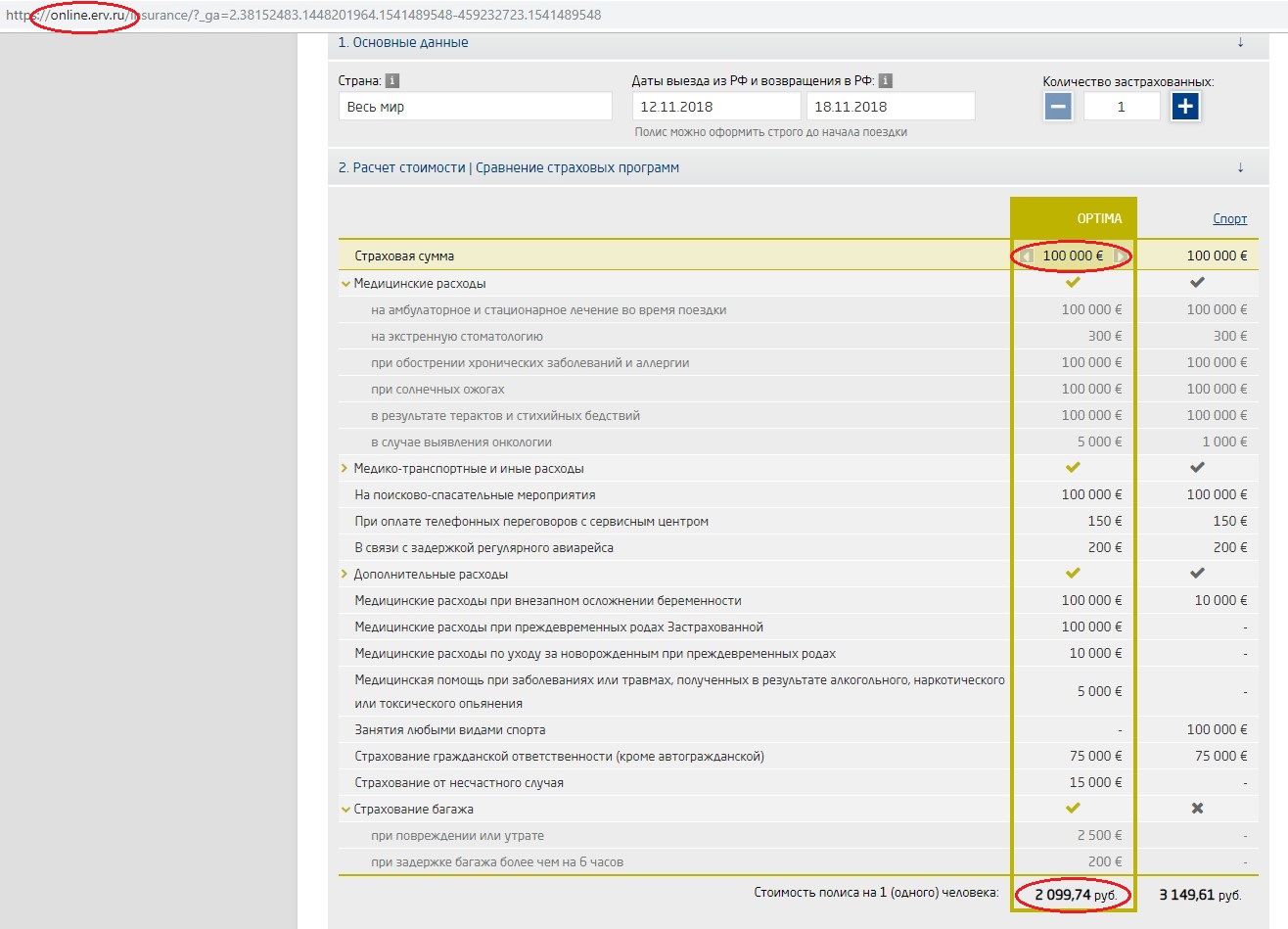

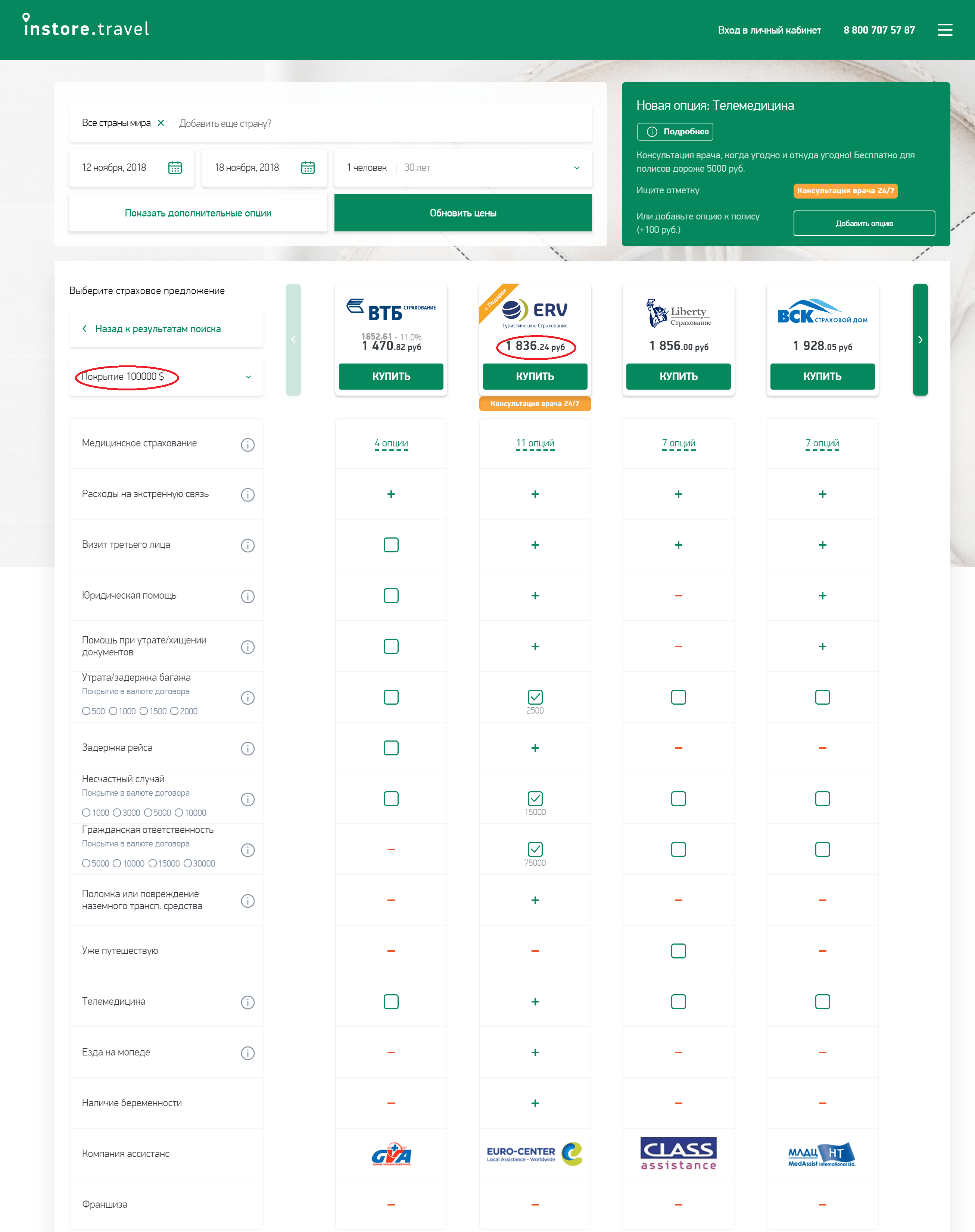

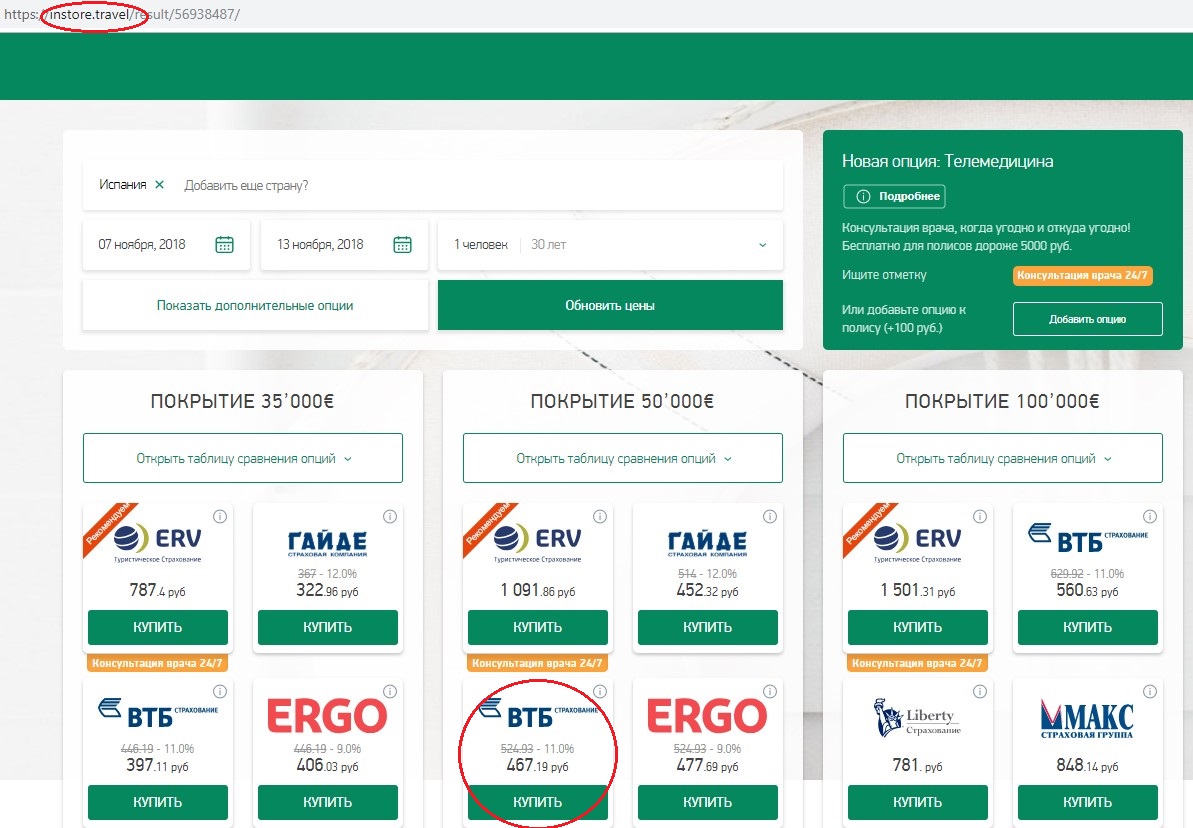

Еще одна возможность снизить цену страховки — страховая сумма, установленная в долларах, а не в евро. Такая опция есть не у всех страховых компаний, но на сайте-агрегаторе это можно сделать без труда. Рассмотрим на примере сайта instore.travel. Ниже видно, как одним щелчком мыши мы сэкономили 263,50 рубля на 7-дневной страховке:

Территория покрытия

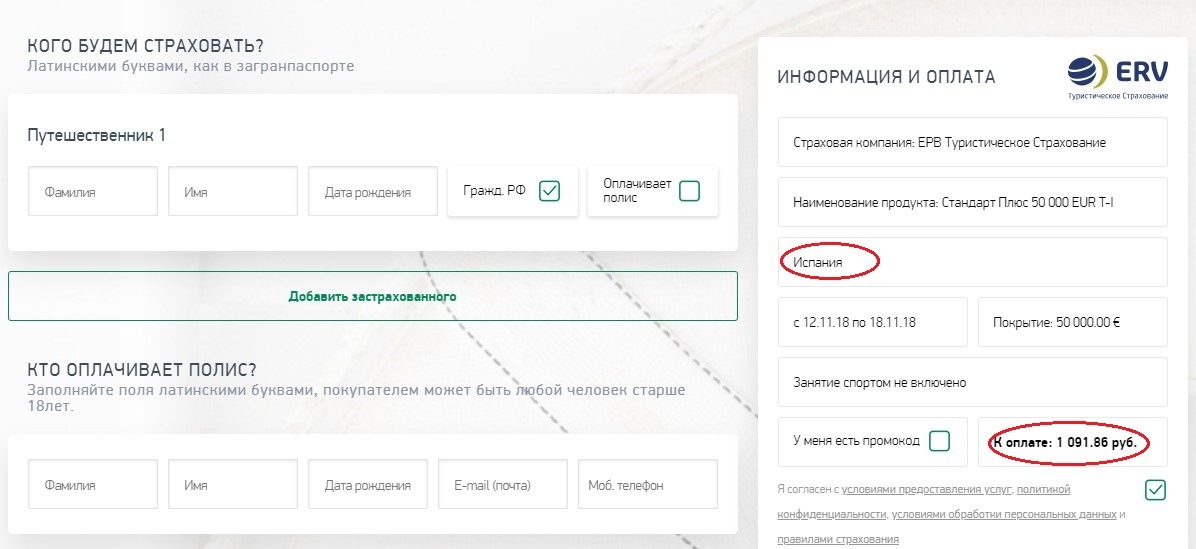

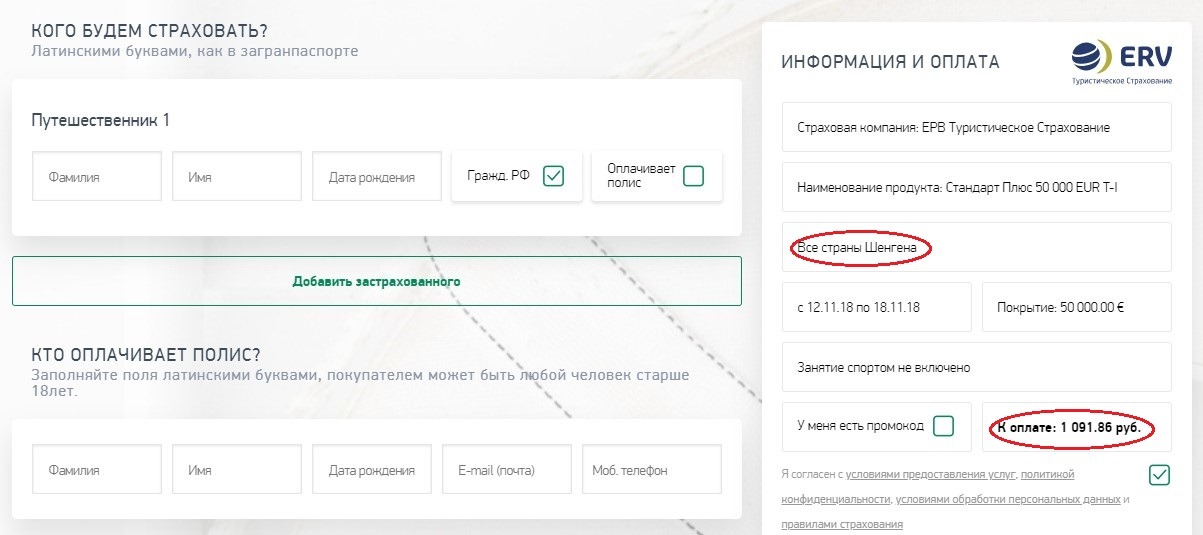

Если спекуляция на валютных курсах — не ваш конёк, обратите внимание на территорию покрытия. Как правило, территория одной из стран Европы и весь Шенген стоят одинаково. Выбираем расширенную территорию покрытия и получаем дополнительную страховую защиту при передвижении в соседние страны.

Пример на картинке ниже. Как видно, при смене Испании на Шенген сумма останется той же с точностью до рубля.

Приобретая страховое покрытие с территорией “Весь мир”, обращайте внимание на то, что у некоторых компаний при выборе такой территории из покрытия исключается США. Этот момент нужно уточнить у страховщика или самому найти в правилах страхования, чтобы не оказаться без врачебной помощи в стране с самой дорогой медициной мира.

Срок страхования

Один из популярнейших вопросов на туристических форумах: “Нужна ли годовая страховка при получении годовой Шенгенской визы?” Определенно нет. Достаточно оформить страховку на срок первой поездки. Если вы путешествуете не часто, нет смысла переплачивать за больший срок.

С другой стороны, при поездках за границу более двух раз в год, годовой полис может оказаться выгоднее отдельных краткосрочных полисов, позволяя не держать в голове мысль о покупке новой страховки каждый раз при поездке за границу. При этом общее количество дней непрерывного пребывания за границей можно выбирать. Страховые компании предлагают полисы с покрытием от 35 до 180 дней за одну поездку.

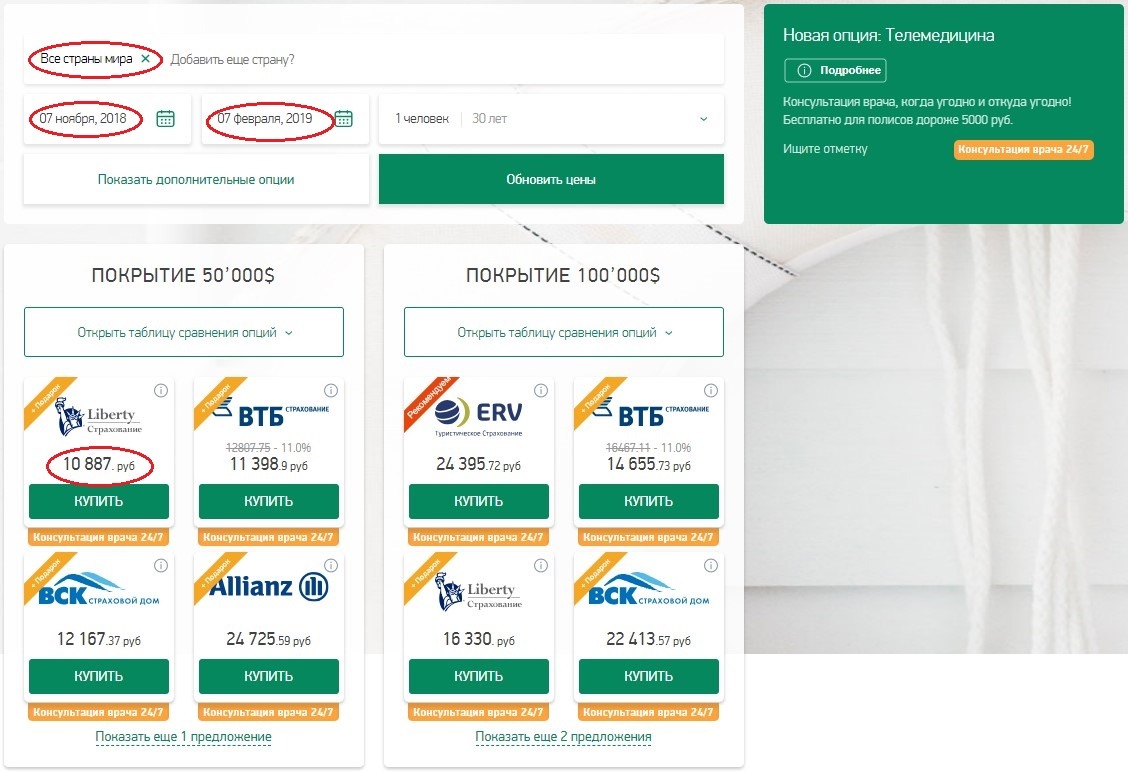

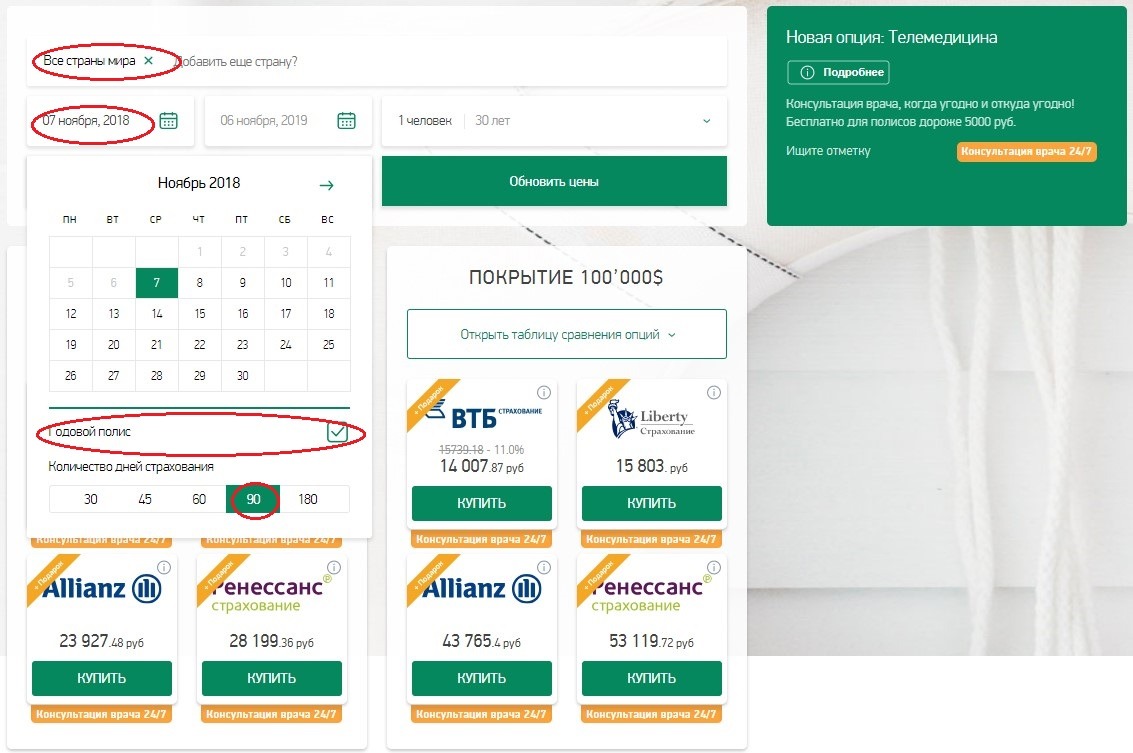

Приведенный ниже пример так же взят с сайта instore.travel для удобства сравнения. В первом случае мы вручную выбираем даты трехмесячного срока поездки:

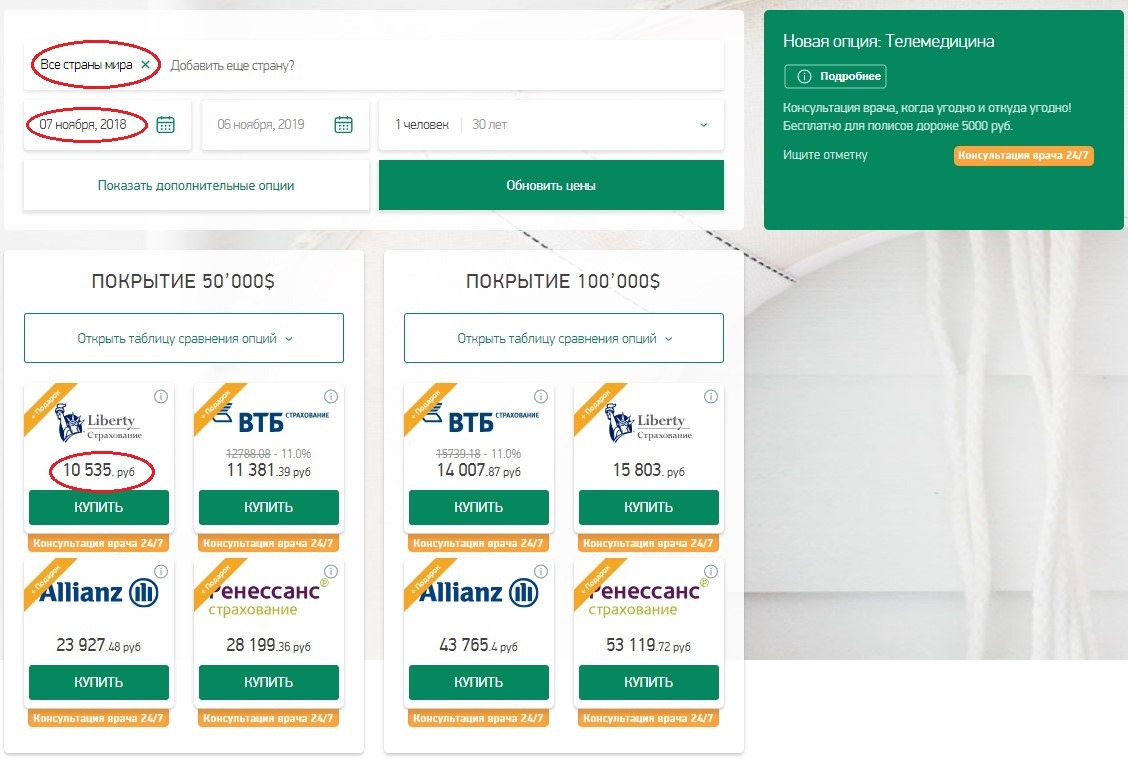

При выборе на сайте опции “Годовой полис” не забудьте поставить территорию “Все страны мира” и галочку “Годовой полис”, введя дату начала поездки:

10 887 рублей — стоимость страховки за 3 месяца против 10 535 рублей за год. При многократных поездках выгода очевидна.

Сайты-агрегаторы

Покупка полиса онлайн может снизить стоимость страховки на 5-10% по сравнению с покупкой в офисе компании. Полис можно купить или на сайте самой страховой компании или на сайте-агрегаторе туристических страховок. Покупка максимально проста. Справится даже неопытный пользователь интернета. Здесь помимо экономии денег получаем в качестве бонуса экономию времени. Полис приходит на почту в электронном виде с факсимильной подписью и печатью, уже готовый к использованию.

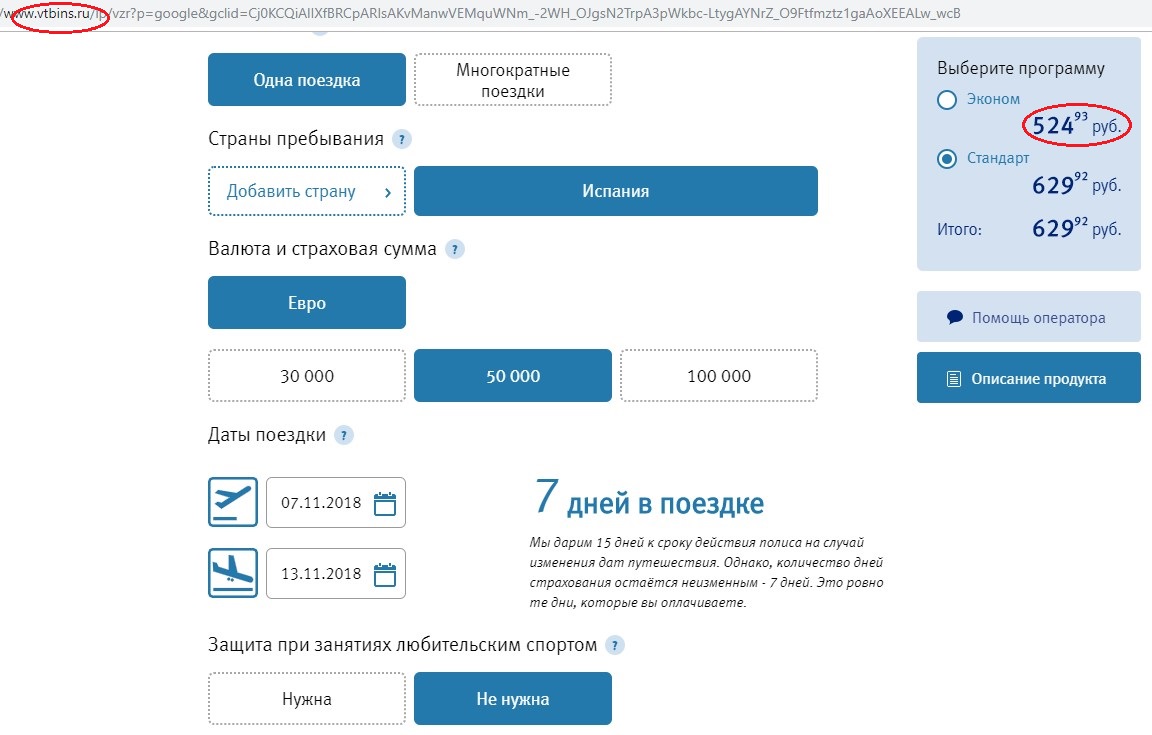

Для примера возьмем расчет стоимости одного и того же полиса на сайте страховой компании и на instore.travel, предоставляющий скидку 11% за счет партнерской договоренности со страховщиком:

Мы рассмотрели недорогой полис длительностью всего 1 неделю. При увеличении длительности поездки или страховой суммы можно сэкономить и более весомую сумму, которая будет не лишней при покупках сувениров из Duty Free.

Сравниваем предложения страховых компаний. Удобнее всего для этой цели также воспользоваться агрегатором instore.travel. Такой агрегатор сам отсортирует предложения компаний, покажет таблицу сравнения опций, подскажет, в какой компании можно купить со скидкой, где используют самую надежную компанию ассистанс и где покупают чаще всего.

Конкурентный рынок высок, это заставляет страховые компании бороться за клиента, включая в стандартный набор дополнительные опции. Так, за стандартную цену можно дополнительно получить страхование багажа или покрытие активного отдыха, просто сравнив условия нескольких страховых компаний.

Франшиза и прочие нюансы

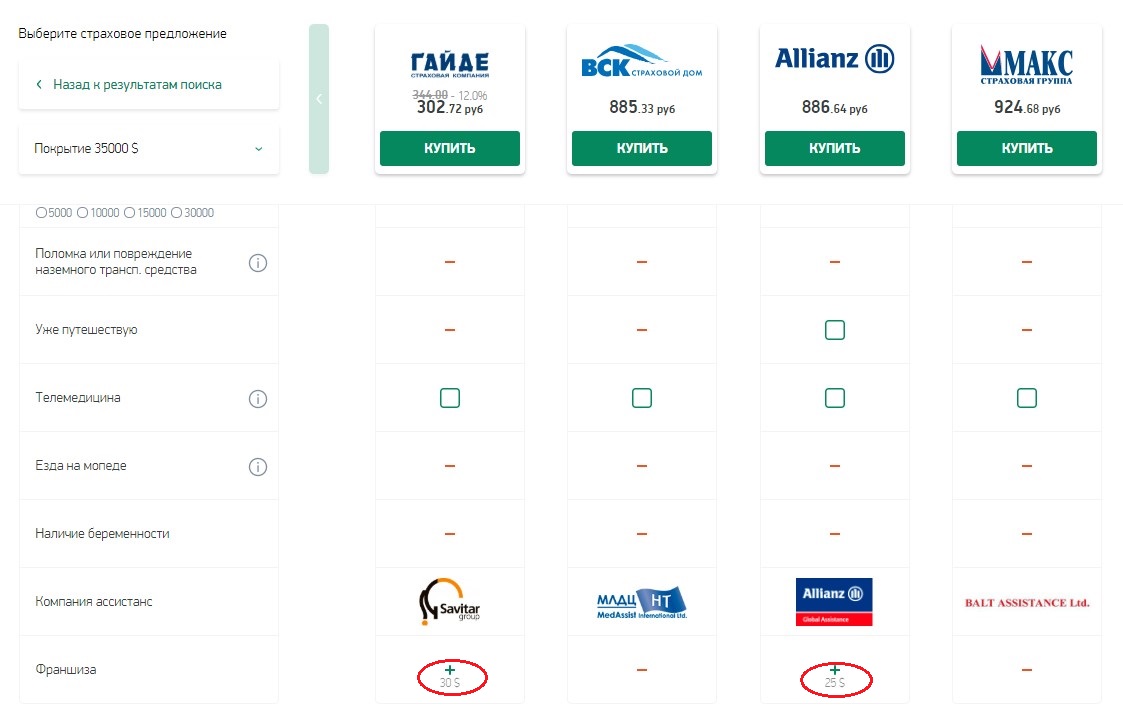

Любимый прием страховщика при продаже страховки экономному страхователю — предложить франшизу. При этом страховая компания потеряет незначительную часть прибыли от стоимости полиса, но избавится от колоссального объема выплат. Более 70% страховых случаев — именно мелкие убытки. Стоит ли уменьшать стоимость полиса, приобретая взамен 70%-ный риск оплаты страхового случая из собственного кармана — вопрос, на который может быть только один ответ: франшизы в страховом полисе лучше избегать.

Проверить наличие франшизы так же удобно на сайте-агрегаторе. Открыв на сайте таблицу сравнения опций, можно довольно быстро обнаружить притаившуюся франшизу.

При отправлении в далекую экзотическую страну, как правило, нет никаких ограничений по выбору минимальной страховой суммы, в отличие от стран Шенгена. Появляется соблазнительная возможность сэкономить, купив страховку с минимальным покрытием. Перед этим следует трезво оценить ситуацию — действительно ли при наступлении страхового случая этой суммы будет достаточно для оказания качественной помощи? Если ответ не “однозначно да”, лучше на этом пункте не экономить. В странах третьего мира медпомощь тоже дорогая. Нужно иметь в виду, что, чем дальше и труднодоступнее находится страна планируемого отпуска, тем дороже обойдется медицинская эвакуация. Следовательно, необходимо увеличивать сумму страхового покрытия исходя из дальности перелета.

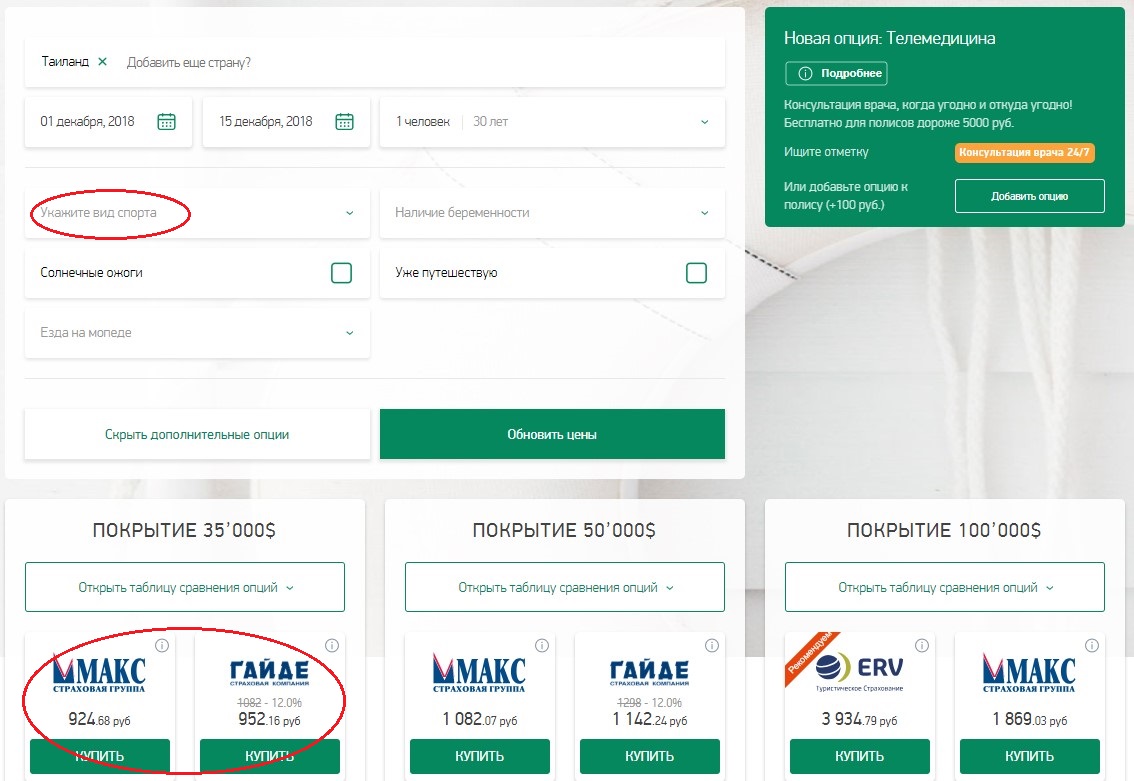

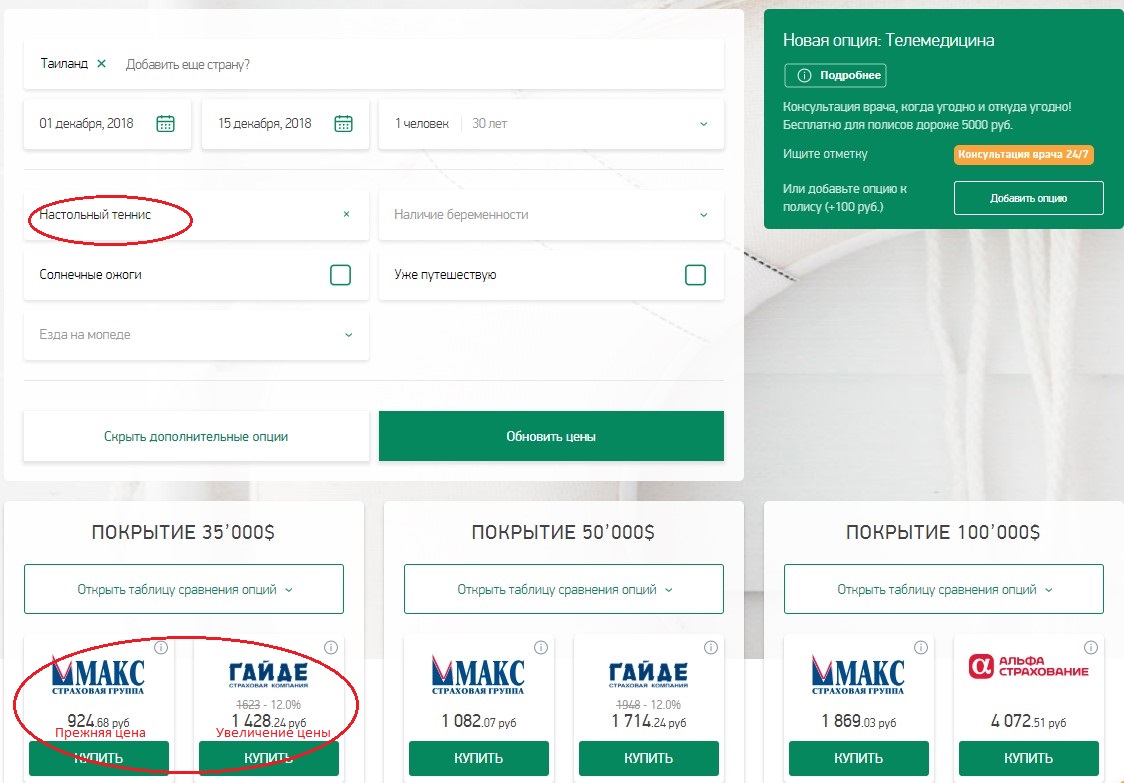

Активный отдых

Даже если вы не едете участвовать в гонках “Формулы-1”, не спешите отвечать “нет” на вопрос, необходимо ли вам спортивное покрытие. Бывает, что под занятиями спортом страховщик понимает вовсе не восхождение на Эверест, а совсем неспортивный поход в аквапарк. Этот пункт важно проверить, заглянув в условия и правила страхования конкретного страховщика. Если возникают сомнения, лучше переплатить за спортивное покрытие и не отказывать себе в маленьких безумствах.

Рассмотрим пример на базе instore.travel. Просто пролистав перечень видов спорта, можно улучшить свою эрудицию, узнав, что такое сквош и хелиски, а также выяснить, что настольный теннис и плавание, к примеру, можно добавить в покрытие как совершенно бесплатно, так и с увеличением цены страховки:

Есть ещё один вариант экономии на страховке — полностью от нее отказаться. Но такой вариант мы обсудим в наших следующих статьях: “Как сделать свой отдых максимально экстремальным и непредсказуемым” и “Как обзавестись крупными проблемами”.

Пусть ваши путешествия всегда приносят только положительные эмоции.

Автор: Елена Пронкевич