История страхования ответственности уходит на сотни веков назад. Родоначальниками таких услуг стали ещё древние римляне. В современном представлении страхование ответственности перед третьими лицами появилось в XIX столетии во Франции. Тогда предлагалось застраховать лошадей, а позже автомобили. От них услуга перекочевала в другие страны мира.

Что представляет собой страхование ответственности

Данное направление страховых услуг объединяет различные виды программ, оно позволяет возместить ущерб, который нанесён здоровью, жизни и имуществу третьих лиц. Закон РФ (а именно, Гражданский Кодекс) определяет, что причинивший ущерб другому лицу субъект должен в полной мере возместить его. При заключении соглашения страхования данную ответственность берёт на себя страховая компания.

Страховка ответственности может быть обязательной и добровольной. К первому виду относятся услуги, предоставляемые на территории РФ владельцам автомобилей. Его ещё называют ОСАГО. Добровольное страхование транспортных средств называется КАСКО.

Договор страхования определяет страховую сумму и максимальную величину компенсации. Он остаётся неизменным на протяжении всего срока действия соглашения. Обычно полис оформляется на 12 месяцев. Однако иногда страховщики в индивидуальном порядке изменяют срок его действия.

Виды страхования ответственности и их особенности

Объектом данного направления выступают имущественные интересы страхователя. Важное требование – они не должны противоречить законодательству РФ. Компенсация производится при нанесении ущерба здоровью, жизни и собственности других лиц при выполнении застрахованной деятельности.

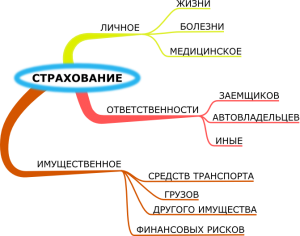

Существуют следующие виды страхования ответственности:

- при причинении ущерба во время ведения профессиональной деятельности. Страховой продукт может быть обязательным и добровольным. Компенсация ущерба осуществляется при ведении профессиональной деятельности;

- собственников автотранспортных средств. Российское законодательство обязует всех водителей оформлять такой полис. Страховым случаем считается вред, который причинён собственником полиса здоровью, жизни и собственности других граждан;

- производителей продукции. Страховая компания берёт на себя ответственность возместит потенциальный ущерб, который будет причинён третьим лицам при использовании продукции, которая изготовлена страхователем;

- предприятий. Обычно подобные полисы оформляют производственные предприятия, деятельность которых связана с высокими рисками причинения вреда другим гражданам;

- прочие виды. В данную группу входят программы с нестандартной ответственностью либо договорные. Величина компенсаций и страховые случаи должны быть оговорены сторонами при заключении соглашения.

Типы страхования ответственности

Гражданский Кодекс РФ регламентирует ведения страховой деятельности в стране.

Законодательство выделяет добровольное и обязательное страхование гражданской ответственности. Рассмотрим подробно их особенности.

Добровольное страхование. Инициатором является страхователь, он действует на основе Закона о страховой деятельности и ГК РФ. Правила предоставления услуг устанавливает страховщик. В соглашении чётко прописываются страховые риски и причины их возникновения.

Обязательное страхование. В 927 статье 2 пункте ГК РФ содержится определение данной категории – законодательство обязывает определённую группу людей страховать здоровье, жизнь и имущество третьих лиц или собственную гражданскую ответственность перед прочими людьми. Федеральный закон №4015-1 «Об организации страхового дела в РФ» определяет, что порядок и условия обязательного страхования устанавливают законы об определённых разновидностях обязательного страхования.

Федеральный закон об определённом виде обязательного страхования определяет:

- субъектов страхования;

- страховые случаи;

- структуру, величину и порядок установления страхового тарифа;

- срок действия полиса;

- контроль над выполнением страхования;

- объекты, которые подлежат страхованию;

- минимальная страховая сумма либо порядок её расчёта;

- срок и порядок уплаты страховых взносов;

- порядок расчёта величины страховой выплаты;

- последствия невыполнения либо ненадлежащего выполнения обязательств субъектами страхования;

- другие положения.

Способы оформления полисов

Оформить страховку ответственности можно двумя основными методами: в офисе СК и через интернет. В первом случае необходимо лично прибыть в отделение страховщика, обсудить условия сотрудничества с агентом и подписать договор. Такой вариант требует дополнительные затраты времени и сил.

Многие предпочитают оформлять страховку ответственности онлайн. Для этого нужно перейти на официальный сайт страховой компании, подробно прочитать условия договора и определить для себя наиболее подходящие риски. После этого на странице калькулятора можно просчитать размер страховой суммы и стоимости полиса. На следующем этапе необходимо оплатить услуги СК. Практически сразу после этого на указанный пользователем адрес будут высланы все необходимые документы: договор страхования, полис и другие. Их можно распечатать, бумаги будут иметь такую же юридическую силу, как и при оформлении в офисе компании.

Что влияет на стоимость полиса

Цена страховки зависит от многочисленных факторов. На неё главным образом влияют:

- количество и виды рисков – чем их больше, тем выше стоимость;

- использование типового договора, при котором агенту не нужно выезжать на объект и осматривать их, – поможет уменьшить цену;

- срок действия страховки – если полис оформляется на сезон, он будет стоить дешевле, чем на 12 месяцев;

- коллективное страхование – в один полис можно вписать несколько страхователей. Это могут быть разные водители, допущенные к управлению транспортным средством, несколько объектов жилой недвижимости и т.п. Такое решение позволит уменьшить расходы каждого участника;

- регион – если в мегаполисе огромное количество автомобилей, страховка ОСАГО обойдётся дороже, чем в небольшом городке.

Перед подписанием договора необходимо со всей серьёзностью выбирать страховую компанию. Уделите время, чтобы познакомиться с отзывами клиентов и детально изучить предлагаемые продукты. Это позволит в будущем избежать многих разочарований и рационально использовать свои деньги. Сотрудничая с надёжными страховщиками, можно избежать намеренного занижения суммы компенсации и увиливания от выплат.