В каких случаях может использоваться прямое возмещение убытков по ОСАГО

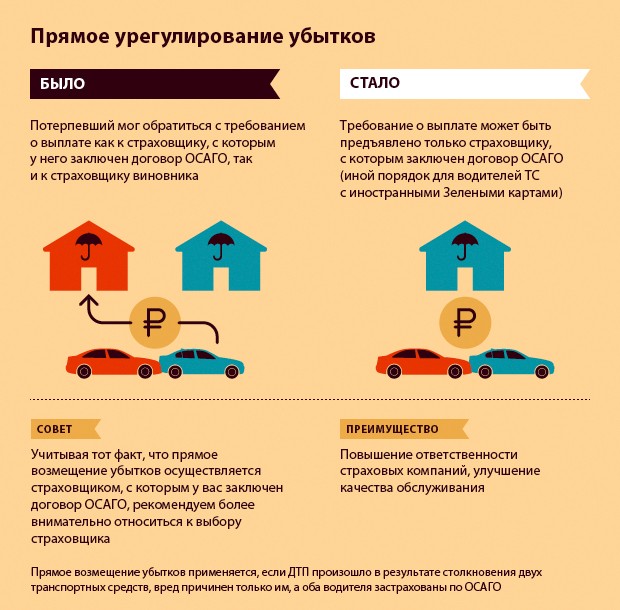

Каждый водитель обязан знать особенности действующего страхового законодательства и использования полиса. Прямое урегулирование убытков по ОСАГО реализуется в соответствии с законом «Об ОСАГО» статьёй 14 пунктом 1. Правовые и финансовые вопросы регламентируются Гражданским кодексом РФ в статьях 183, 366 и 325.

Застрахованный может подать заявление о ПВУ своей страховой организации лишь при соблюдении таких условий:

- В аварии участвовало только 2 автотранспорта, у водителя каждого из них имеется действующий полис ОСАГО;

- Не установлена обоюдная вина водителей в инциденте;

- В дорожной аварии был причинён ущерб только имуществу, здоровье и жизнь людей не пострадали;

- У страховой компании виновного водителя имеется действующая лицензия на страхование автогражданки.

Лишь при полном соблюдении обозначенных выше требований можно обратиться к своему страховщику. Иначе возмещение будет производить страховая компания виновного водителя. Если же и у него нет действующего ОСАГО, тогда нужно будет добиваться прямой компенсации с автомобилиста, который спровоцировал дорожный инцидент.

Когда не предоставляется прямое возмещение убытков по ОСАГО

В некоторых случаях можно не рассчитывать на ПВУ по ОСАГО. К таким ситуациям относятся следующие:

- В страховую организацию виновного водителя уже направлено заявление о возмещении убытков.

- В ДТП участвовало три и больше автомобилей.

- Страховой полис был заполнен с ошибками и недостоверными сведениями.

- Пострадавший добивается исключительно компенсации упущенной в результате аварии выгоды либо морального вреда, а также ущерба окружающей среды.

- Сумма причинённого ущерба превышает 100000 рублей.

- Ущерб нанесён ценным бумагам, предметам старины, произведениям интеллектуальной собственности либо религиозным предметам.

- Пострадавший нарушил сроки уведомления страховой о возникновении страхового случая.

- Стороны при ДТП заполнили европротокол, не был вызван инспектор ГИБДД, однако заполнение бумаг было произведено с ошибками; ещё одна причина – наличие разногласий в характере повреждений либо обстоятельствах аварии.

- Дорожный инцидент произошёл во время испытаний, соревнований либо обучения вождению.

- Нарушение ПДД, из-за которого автомобиль попал в аварию, оспаривается через судебное разбирательство.

- Другие ситуации, которые предусмотрены договором участников Союза автостраховщиков.

Порядок действий для прямого урегулирования по ОСАГО

Невиновная сторона для возмещения полученного ущерба должна следовать изложенному ниже алгоритму:

- Сбор документации. Необходимо подготовить и подать такие бумаги:

- Извещение о дорожном инциденте

- Бланк, выданный страховой организацией

- Паспорт транспортного средства либо свидетельство регистрации на автомобиль

- Гражданский паспорт собственника авто либо его представителя (вместе с доверенностью)

- Путевой лист (если автомобиль принадлежит юридическому лицу)

- При оформлении дорожного инцидента инспектором ГИБДД дополнительно предоставляется справка по форме 748, документ об отказе от уголовного делопроизводства, протокол и постановление о привлечение виновника к административной ответственности.

2. Обращение в страховую организацию. На это предоставляется 15 дней с момента возникновения страхового случая. Сотрудник страховщика при принятии от автомобилиста заявления на получение компенсации должен исследовать предоставленные бумаги и направить транспортное средство на экспертный осмотр. Благодаря экспертному заключению случай может быть признан страховым, а также будет установлена реальная величина ущерба.

3. Уведомление сотрудником страховщика страховой компании виновного в аварии о возникновении страхового случая. Максимальный срок, установленный законодательством, – 7 дней.

4. При признании случая страховым и его соответствии условиям для прямого возмещения ущерба по автогражданке, страховщик возместит ущерб пострадавшей стороне. Владелец полиса автогражданки имеет права выбрать либо финансовое возмещение, либо оплату услуг автосервиса и деталей для восстановления транспортного средства до того технического состояния, в котором оно находилось до аварии. Денежные средства могут быть выплачены наличными или перечислены на указанный застрахованным лицом банковский счёт.

5. Если пострадавший не выполнит хотя бы один из перечисленных выше пунктов, страховая компания может предоставить официальное письмо с отказом в возмещении.

Схема безальтернативного прямого возмещения убытков простая. Пострадавшая сторона должна просто предоставить стандартные документы по дорожному происшествию, на автомобиль и водителя, а также пройти экспертную оценку причинённого вреда.

Важно! Иногда страховые компании навязывают дополнительно заключить договор на установление величины вреда. Лучше не соглашаться на такое предложение. Иначе водитель предоставит страховщику возможность уменьшить расчёт убытков, а значит, и недоплатить за восстановление повреждённого транспортного средства.

Как составить заявление

Заявление пострадавшего о выплате выступает основным документом, который предоставляет основание для рассмотрения компенсации. Лучше всего для его оформления использовать бланк компании. Его можно получить в любом отделении страховщика.

В заявлении на прямое возмещение убытков обязательно должны присутствовать такие элементы:

- Точно и безошибочно указать название страховой организации;

- Обозначить информацию о собственнике пострадавшего транспортного средства, сведения о машине и управлявшем ею водителе;

- Подробное описание обстоятельств дорожного инцидента, в том числе время, дата и место ДТП, последовательность событий при аварии, перечень повреждённых элементов авто;

- Информация о водителе, который спровоцировал ДТП, и его транспортном средстве;

- Заключение об экспертной оценке автомобиля и обнаруженных повреждениях.

Важно удостовериться, что на заявлении проставлена дата его получения. Это позволит контролировать соблюдение страховщиком сроков выполнения компанией её финансовых обязательств. С заявлением необходимо подать приложение. Оно должно быть оформлено с помощью особого акта передачи документации, в нём должны быть обозначены реквизиты для перечисления возмещения и список прилагаемой документации.

Благодаря постоянному усовершенствованию законодательства об автостраховании удалось оптимизировать проведение возмещение. За счёт установления прямого возмещения убытков была упрощена подача обращения. Важно помнить, что ПВУ в ОСАГО можно получить лишь при соблюдении целого ряда требований, одно из которых – наличие действующей автогражданки у каждой стороны.